Resona Investment Outlook 2022 Summer

(りそなの投資環境見通し)

資料全文(PDF)はこちらをご覧ください

<もくじ>

1. 2022年4月央~2022年8月央のふりかえり

2. 2022年度後半の投資環境見通し【サマリー】

3. 2022年度後半の投資環境見通し【投資戦略・マクロ環境・金融環境】

4. 注目トピック:米・欧の金融政策正常化について

5. 主要マーケットの見通し

6. りそなの独自指標

2022年度後半の投資環境見通し【サマリー】

当社では米国景気の準軟着陸(ソフティッシュランディング)をメインシナリオとしています。潜在成長率(1.8%程度)を下回る減速となるものの、景気後退は回避されるとの見通しです。家計・企業部門ともに過剰債務や過剰投資など調整すべき不均衡が少ない上、失業者一人に対し求人数が1.8人を超える極めて旺盛な労働需要が、人員削減が増加した際の緩衝材になると見ています。

投資戦略の黄金律である「景気拡大が続く限り株式の上昇トレンドは崩れない」に従えば、株式のウエイトを大きく引き下げる理由はありません。しかし、緩慢な景気回復、FRBの引き締めの長期化、実質金利の上昇が予想されるため、指数全体が高値(S&P500では22年1月3日に付けた4796ポイント)を更新することは容易ではないと考えられます。いっそうの事、景気後退シナリオの方が、目先はS&P500で3400ポイント程度までの下落を覚悟する必要はありますが、その後はFRBの金融緩和と新たな景気サイクル入りが期待できるため、高値更新が展望し易いかもしれません。

米国以外では、残念ながら牽引役が見当たりません。欧州は天然ガスの供給不足による経済活動の停滞で“冬の不景気入り”が懸念されています。中国は年前半のゼロ成長から持ち直すものの、ゼロコロナ政策と不動産規制強化が尾を引き、世界経済をけん引することは期待できそうにありません。

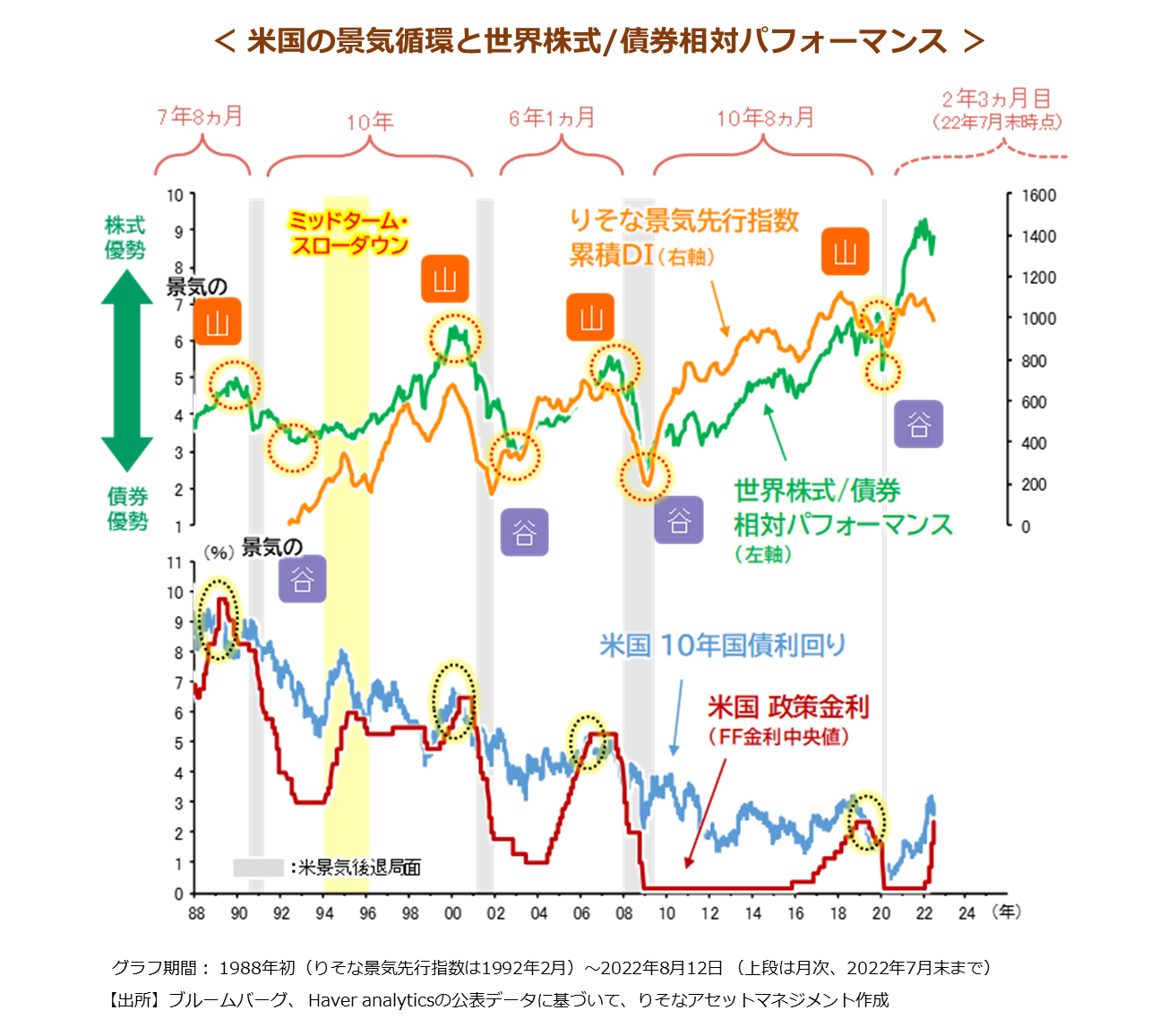

参考局面としては、1990年代半ばの景気拡大期半ばの停滞期(ミッドターム・スローダウン)が挙げられます。ただ、当時はインフレ圧力が現在ほど深刻ではなく、金融政策の自由度が高かった点には留意が必要です。

【投資戦略】景気準軟着陸の光と影 株式・債券ともに中立

資産配分:りそな投資環境循環では、現在は景気拡大と金融引き締めの組み合わせとなる「夏」に位置します。当社では米国景気の準軟着陸(ソフティッシュランディング)をメインシナリオとしており、景気のピークアウト(「秋」への移行)は回避され「夏」に踏みとどまると見ています。景気後退のリスクが小さいとの認識が拡がれば株式等のリスク資産にとっては追い風となります。ただ、現在のマーケットが期待するようにFRBが来年半ばには利下げに転じる可能性も大きく低下します。インフレ高進で後手に回ったFRBが、予防的に緩和に転じる可能性は非常に小さいと考えられます。早ければ年末には米国の引き締め長期化の織り込みが始まり、金利上昇と株価調整場面が再度訪れる展開が予想されます。

このような投資環境見通しのもと、今後半年から1年の資産配分については、債券、株式ともに全体では中立近辺とし、地域・属性別のパフォーマンス優劣を重視する戦略が有効と考えます。

主要マーケットの見通し

| 資産クラス | 推奨ウエイト | 見通し(今後6ヵ月~1年程度) |

|---|---|---|

| 国内債券 | やや アンダー ウエイト |

物価目標の2%を上回るコアCPIの伸びが続き、YCC(イールドカーブコントロール)見直し着手の可能性に留意。総裁・副総裁人事に注目 |

| 国内株式 | やや アンダー ウエイト |

世界景気減速の影響を見極める“逆業績相場”が続く中、景気敏感業種のウエイトが高い日本株は劣後する傾向 |

| 先進国債券 | 中立 | 来年初めまでに3.5%~3.75%まで利上げした後、据え置きを予想。利下げ期待の修正時に金利上昇圧力 |

| 先進国株式 | やや オーバー ウエイト |

6月迄の株価調整で景気後退リスクを織り込んでおり下値余地は限定的。回復の牽引役不在で戻りは緩慢に |

| 新興国債券 | やや アンダー ウエイト |

米金利の上昇と景気減速で再度通貨安・金融引き締め・景気悪化の悪循環に陥るリスクに注意 |

| 新興国株式 | 中立 | 中国・台湾・韓国の東アジア3国が約6割の比重を占める。中国の景気刺激策と半導体市況動向が鍵を握る |

| 国内リート | 中立 | 海外リートに対する出遅れ修正は一巡。オフィス市況の回復鈍いが、利回りの高さから下値リスクは限定的 |

| 先進国リート | やや アンダー ウエイト |

小売り系など出遅れ業態の戻りが焦点に。利回り面での魅力度低下により金利上昇局面での脆弱性に要注意 |

りそなアセットマネジメント株式会社

運用戦略部 投資戦略グループ作成

(監修:チーフ・ストラテジスト 下出 衛)

〈当資料に関するご留意事項〉

- 当資料は、投資環境や投資に関する一般的事項についてお伝えすることを目的にりそなアセットマネジメント株式会社が作成した情報提供資料です。

- 当資料は、投資勧誘に使用することを想定して作成したものではありません。

- 当資料は、当社が信頼できると判断した情報をもとに作成しておりますが、その正確性・完全性を保証するものではありません。

- 運用実績および市場環境の分析等の記載内容は過去の実績および将来の予測であり、将来の運用成果および市場環境等を示唆・保証するものではありません。

- りそなアセットマネジメント株式会社が設定・運用するファンドにおける投資判断がこれらの見解にもとづくものとは限りません。

- 当資料に指数・統計資料等が記載される場合、それらの知的所有権、その他の一切の権利は、その発行者および許諾者に帰属します。

- 当資料の記載内容は作成時点のものであり、今後予告なく変更される場合があります。