Resona Investment Outlook 2024 Winter

(りそなの投資環境見通し)

資料全文(PDF)はこちらをご覧ください

<もくじ>

1. 2023年11月央~2024年2月央のふりかえり

2. 2024年の投資環境見通し

3. 注目トピック:①国内賃金動向に注目

②政治目的の財政拡張を注視

4. 主要マーケットの見通し

5. りそなの独自指標

2024年の投資環境見通し【サマリー】

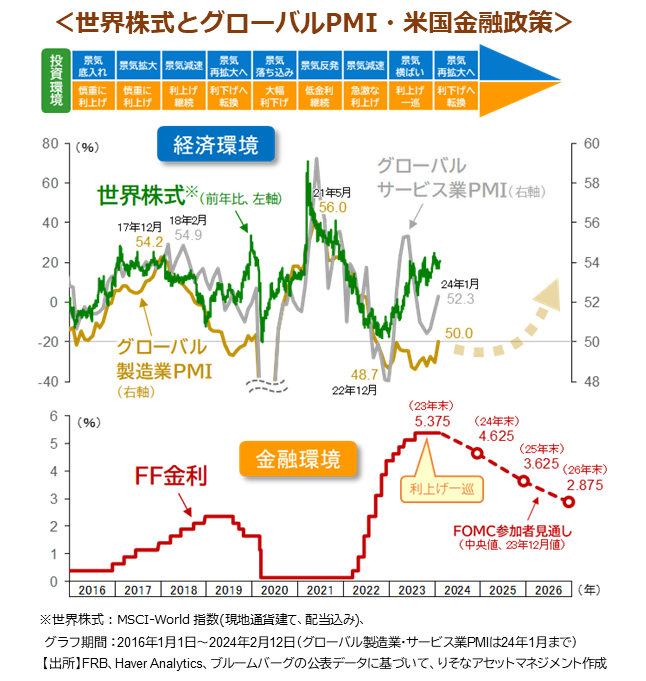

2024年の投資環境は、経済環境が「世界景気の再拡大」、金融環境は「米国の利下げ転換」が見込まれます。この組み合わせは2019年にも見られたものです。2020年初めの新型コロナ大流行に伴うロックダウンで世界景気は深刻な落ち込みを経験しますが、その直前の2019年は「ソフトランディング」が達成された年です。世界景気の先行指標であるグローバルPMIが年後半に底入れる一方、2015年末に始まった米国の利上げサイクルが一巡し、FRBは19年7月から利下げを開始しました。2019年のマーケットは、「景気再拡大」と「利下げ開始」を好感し、先進国株価指数(MSCIコクサイ、現地通貨建て、配当なし)の年間騰落率は+25.7%、日経平均株価は同+18.2%、先進国債券(WGBI(日本除く)、現地通貨建て)は同+6.9%と、株式・債券ともに良好なパフォーマンスで終わっています。

2019年と2024年が全く同じ投資環境というわけではありません。最も大きな相違点はインフレです。2019年の米国コアPCEデフレータは一貫して2%を下回りFRBは最大雇用達成に重点を置くことが出来ましたが、現在は、インフレリスクに細心の注意を払う必要があります。

1月FOMC声明文で「インフレが2%に向かっているとの確信が深まるまで利下げは適切ではない」との文言が加えられました。FF先物市場では6月利下げ開始、2024年中に4.5回の利下げが織り込まれていますが、市場が期待するような早期・大幅利下げが実現する可能性は必ずしも高くありません。

【投資戦略】景気減速の後ズレ/回避の高まり受け株式の比重復元

資産配分:2024年前半の景気減速に備え、株式などリスク資産のウエイトを抑制する戦略を採ってきましたが、昨年11月以降、金融環境が再び緩和したことで景気減速のタイミングが2024年後半に後ズレ、或いは、回避される可能性がやや高まったと判断。内外株式のウエイトを「中立」とします。

想定されるシナリオは、①メインシナリオ:米景気準軟着陸(景気後退なしでインフレ減速、確率4割程度)、②サブシナリオ:米国がマイルドリセッション(確率4割程度)、③リスクシナリオ:米国の深刻な景気後退(景気上振れ/資源価格高騰などでインフレ再加速、金融引き締めが長期化するケース、確率2割程度)の3通りです。

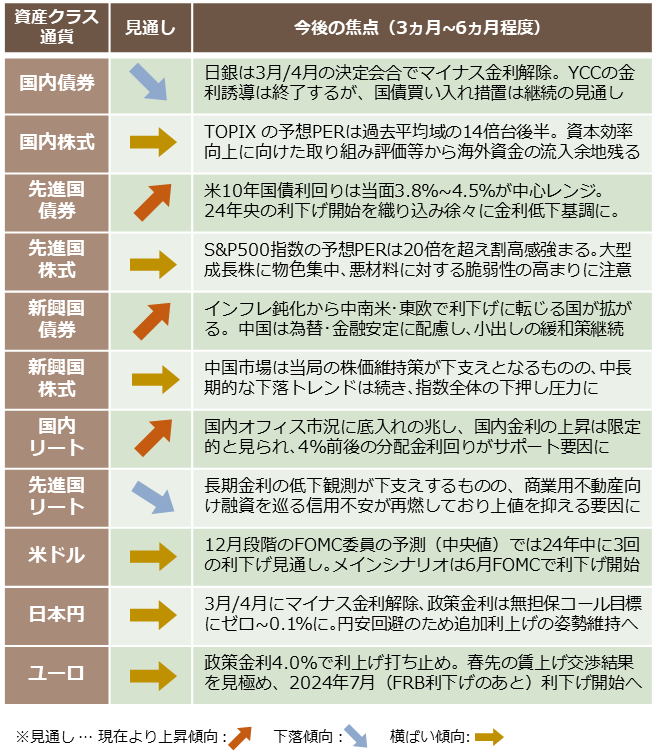

主要資産クラス・通貨の見通し

りそなアセットマネジメント株式会社

運用戦略部 投資戦略グループ作成

(監修:チーフ・ストラテジスト 下出 衛)

〈当資料に関するご留意事項〉

- 当資料は、投資環境や投資に関する一般的事項についてお伝えすることを目的にりそなアセットマネジメント株式会社が作成した情報提供資料です。

- 当資料は、投資勧誘に使用することを想定して作成したものではありません。

- 当資料は、当社が信頼できると判断した情報をもとに作成しておりますが、その正確性・完全性を保証するものではありません。

- 運用実績および市場環境の分析等の記載内容は過去の実績および将来の予測であり、将来の運用成果および市場環境等を示唆・保証するものではありません。

- りそなアセットマネジメント株式会社が設定・運用するファンドにおける投資判断がこれらの見解にもとづくものとは限りません。

- 当資料に指数・統計資料等が記載される場合、それらの知的所有権、その他の一切の権利は、その発行者および許諾者に帰属します。

- 当資料の記載内容は作成時点のものであり、今後予告なく変更される場合があります。