Resona Investment Outlook 2024 Summer

(りそなの投資環境見通し)

資料全文(PDF)はこちらをご覧ください

<もくじ>

1. 2024年5月央~2024年8月央のふりかえり

2. 2024年度後半の投資環境見通し

3. 注目トピック:米国景気の健全度を点検

4. 主要マーケットの見通し

5. りそなの独自指標

2024年度後半の投資環境見通し【サマリー】

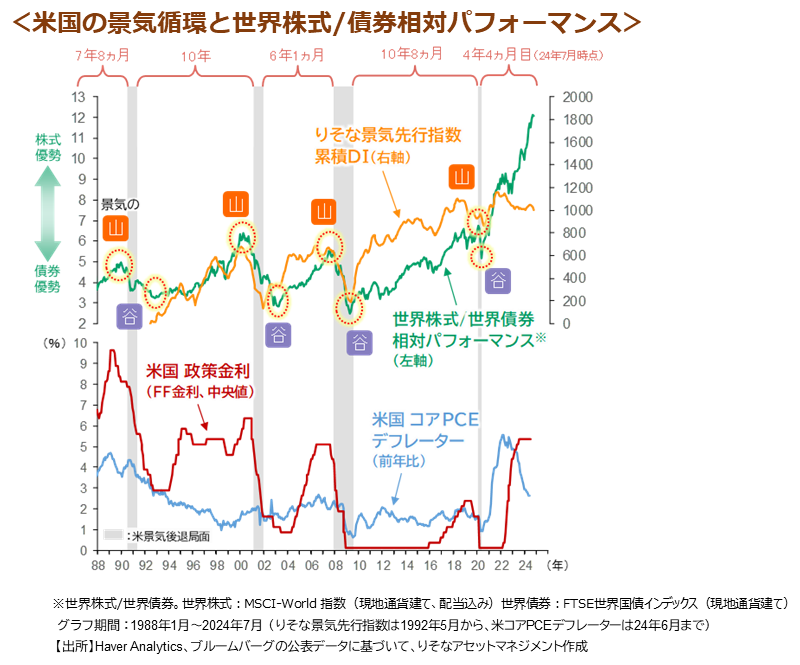

一定水準までの米国景気の軟化は、インフレ抑制と利下げの自由度を高めるとの見方から、株高・債券高となる傾向があります。今年5月から7月までは正にそうした展開でした。ところが、景気軟化が一定水準を超えると、マーケットは「景気後退」を懸念し始め、株安・債券高の反応に転じます。8月1日発表のISM製造業指数と2日の雇用統計は、一定水準を超える軟化、と見做したようです。マーケットが「景気後退」を懸念し始めると、その懸念が払しょくされるまでには、相当量の“良い景気指標”が必要となります。これまであまり重視されてこなかったような景気指標にもマーケットは一喜一憂するようになり、ボラティリティが高止まりすると予想されます。

現時点で米国の景気後退入りが差し迫っていると考える根拠は乏しいと判断しています。ただ、米国景気のモメンタムが鈍化傾向にあることは事実です。りそな景気先行指数を構成する7つの米国指標を見ると、4月以降、過半の指標が3ヵ月前値を下回っています。もっとも、いずれの指標も急速な悪化は示しておらず、概して足踏み状態といえます(14頁詳細)。この先FRBが適切に利下げに動くことで金融環境が緩和され、景気後退は回避されるとみています。ただ、インフレ再燃懸念が残るためマーケットが期待するような50bpを超える大幅利下げや緊急利下げの可能性は低いと考えられます。FRBがマーケットセンチメントを急速に改善させる救世主になることは期待できず、米国株市場は、実体経済の回復を確認しながら、徐々に下値を切り上げる展開が予想されます。

【投資戦略】 米景気に不確実性が残り、株/債券を内外合わせて中立に

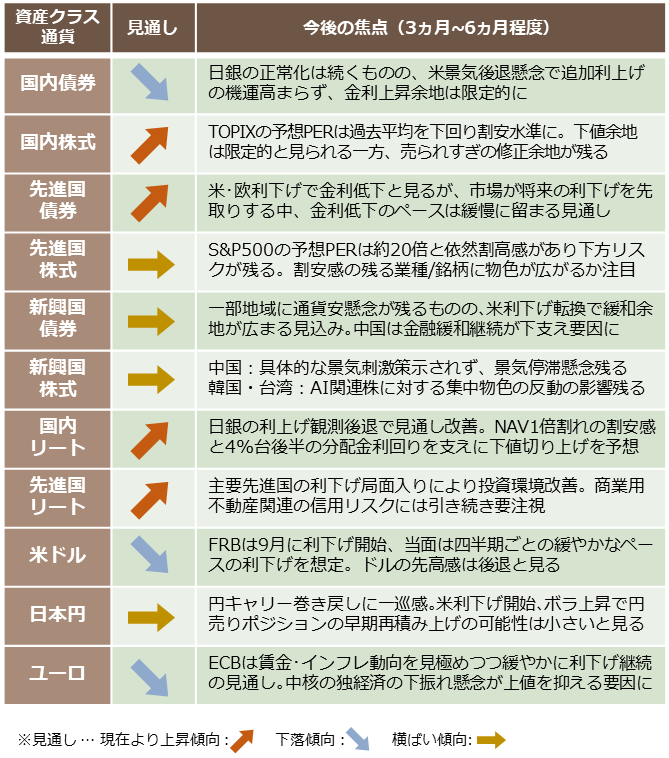

資産配分:向こう3-6ヵ月は米景気後退懸念が意識され易い状態が続くと考えられることから、株式・債券とも内外合わせて中立とする資産配分戦略が適切と考えます。

景気見通しの不確実性に加え、7月央以降のマーケット変動により投資家のリスク許容度が低下している点に留意。また、米国は9月から利下げ局面に移行すると見られるものの、マーケットが期待するような積極的な利下げが実現する可能性は低いと考えられ、当面、マーケットの変動率は高止まりすると予想されます。

地域別では、7月末から8月初にかけて大幅に株価調整した日本株を「ややオーバーウェイト」とする一方、バリュエーション調整の余地が残る米国株を「ややアンダーウェイト」とする戦略が妥当と考えます。

主要資産クラス・通貨の見通し

りそなアセットマネジメント株式会社

運用戦略部 投資戦略グループ作成

(監修:チーフ・ストラテジスト 下出 衛)

〈当資料に関するご留意事項〉

- 当資料は、投資環境や投資に関する一般的事項についてお伝えすることを目的にりそなアセットマネジメント株式会社が作成した情報提供資料です。

- 当資料は、投資勧誘に使用することを想定して作成したものではありません。

- 当資料は、当社が信頼できると判断した情報をもとに作成しておりますが、その正確性・完全性を保証するものではありません。

- 運用実績および市場環境の分析等の記載内容は過去の実績および将来の予測であり、将来の運用成果および市場環境等を示唆・保証するものではありません。

- りそなアセットマネジメント株式会社が設定・運用するファンドにおける投資判断がこれらの見解にもとづくものとは限りません。

- 当資料に指数・統計資料等が記載される場合、それらの知的所有権、その他の一切の権利は、その発行者および許諾者に帰属します。

- 当資料の記載内容は作成時点のものであり、今後予告なく変更される場合があります。